Po miesiącach bankowych utyskiwań na wysokie koszty dodatkowe konsumenci mogli się spodziewać, że I kwartał br. okaże się dla sektora wyjątkowo trudny. Tymczasem rzeczywistość zaskakuje. Banki raportują za ten okres ogromne zyski, w wielu przypadkach przewyższające oczekiwania analityków. Podmioty te chciałyby, aby rządzący wyciągnęli do nich pomocą dłoń i zaoferowali ustawę „antyfrankową”, która pozwoliłaby ograniczyć koszty rozliczeń z kredytobiorcami. Pytanie tylko, po co rząd miałby iść bankowcom na rękę, skoro sektor radzi sobie doskonale, mimo dodatkowych kosztów, zarabiając rekordowe kwoty na odsetkach kredytów hipotecznych. Czy banki kłamią, mówiąc, że sektora nie stać na sankcję darmowego kredytu frankowego?

- Znane są już wyniki finansowe banków za I kwartał 2023 roku. Zyski kredytodawców mogą przytłoczyć niejednego Kowalskiego, który uwierzył w wielomilionowe straty sektora związane z masowymi unieważnieniami umów frankowych

- Tymczasem niektóre banki, jak np. Pekao S.A. mają się doskonale, utworzyły też bardzo wysokie rezerwy na ryzyko prawne kredytów pseudowalutowych

- Nawet te podmioty, którym, zdaniem części ekspertów, groził scenariusz Getinu, sukcesywnie odbijają się od dna i prezentują inwestorom dodatnie wyniki

- Banki chciałyby systemowego uregulowania relacji z frankowiczami, ale nie jest im to niezbędne. Są w stanie systematycznie dotwarzać kolejne odpisy na franki, co pozwoli im na pełne rozliczenie upadłych umów.

Santander Bank Polska i Pekao S.A. na fali wznoszącej. Znakomite wyniki banków

Sektor bankowy ma to do siebie, że stara się zawsze prywatyzować zyski i upubliczniać straty. Odkąd Rada Polityki Pieniężnej zaczęła podnosić stopy procentowe, WIBOR, czyli główny składnik oprocentowania złotowych kredytów hipotecznych (i nie tylko) wystrzelił w górę. W ciągu kilku miesięcy raty kredytów mieszkaniowych niemalże podwoiły się, z kolei udział w nich części kapitałowej drastycznie się zmniejszył.

Banki otrzymują co miesiąc gigantyczne wpływy od klientów, które w większości składają się z odsetek. Wydawać by się więc mogło, że sektor wykorzysta ten czas na rozwiązanie swoich najkosztowniejszych problemów – w tym tego związanego z procederem frankowym. Nic bardziej mylnego. Banki chcą podzielić się swoimi wydatkami ze Skarbem Państwa. Jak? To proste: sektor naciska na rządzących, by ci ustawowo uregulowali relacje frankowiczów z bankami. Najlepiej, aby opodatkowali kredytobiorców, którzy unieważnią umowę, odbierając im w ten sposób korzyści z wyroku. Takie rozwiązanie byłoby niezgodne z unijnym prawem, a więc spotkałoby się w dłuższej perspektywie z masowymi pozwami wobec Skarbu Państwa. W konsekwencji za ustawę sprzyjającą sektorowi bankowemu zapłaciłoby społeczeństwo.

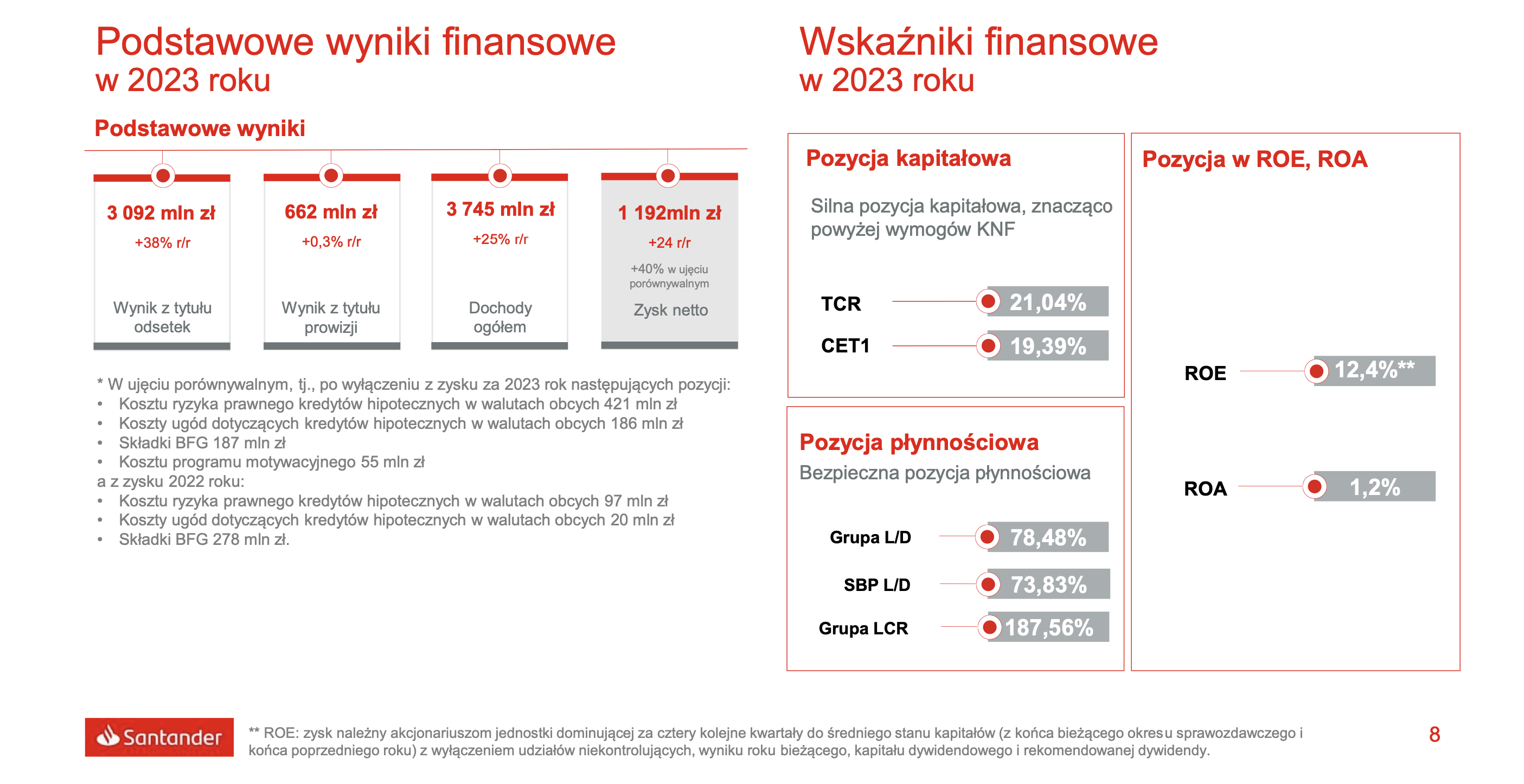

Tzw. ustawa „antyfrankowa” czy też „antypozwowa” nie jest bankom potrzebna do zachowania stabilności finansowej. Pokazują to raporty kwartalne tych instytucji, które dobitnie wskazują na to, iż sektor ma się świetnie. Najlepiej widać to na przykładzie Santander Banku Polska oraz Pekao S.A. Santander zarobił w pierwszym kwartale tego roku 1,19 mld zł netto, uzyskując w ten sposób wynik o 24 proc. lepszy niż w roku ubiegłym. Na uwagę zasługuje wynik odsetkowy banku, który uplasował się na poziomie 3,09 mld zł i jest 2,4 proc. wyższy od prognoz eksperckich.

Santander zanotował wzrost tego parametru o 38 proc. rdr. Santander to czwarty najchętniej pozywany „frankowy” bank w kraju (nie licząc Getinu, którego dane nie są publikowane już od kilku kwartałów). Podmiot wciąż ma niewystarczające rezerwy na franki, pokrycie portfela jest niższe niż u konkurencji. Santander w pierwszym kwartale zdecydował się więc na dokonanie dodatkowych odpisów na franki, których wartość wyniosła 420,6 mln zł.

W znakomitej kondycji jest też Pekao S.A., bank, który, w odróżnieniu od Santandera, ma ponadprzeciętne pokrycie rezerwami hipotek we franku. Zgromadzone rezerwy odpowiadają ponad 80 proc. wartości frankowego portfela w Pekao S.A. Można więc powiedzieć, że ten bank dołożył starań, aby rozwiązać swój problem z wadliwymi kredytami, choć na usprawiedliwienie konkurencji trzeba dodać, że Pekao miał takich umów niewiele. Jeśli chodzi o zyski i wyniki odsetkowe, Pekao S.A. kwitnie.

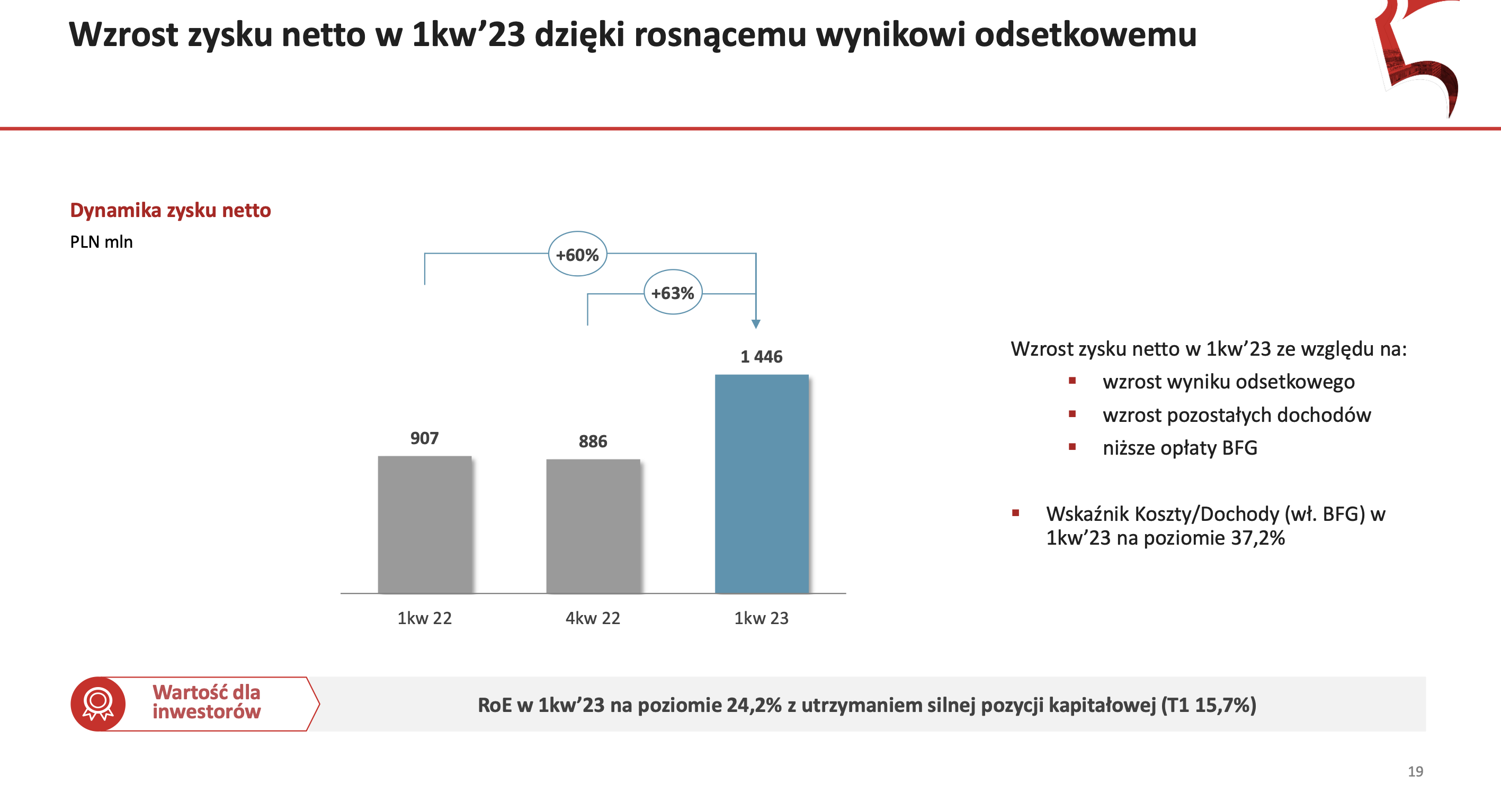

Podmiot zanotował 1,44 mld zł netto zysku za I kwartał br., czyli 60 proc. więcej niż rok wcześniej. Wynik z odsetek w tym okresie wyniósł 2,7 mld zł, wynik z prowizji to ponad 685 mln zł. Pozycja kapitałowa Pekao jest bardzo mocna – współczynnik TCR banku wyniósł na koniec I kwartału 17,5 proc.

Millennium Bank i mBank w lepszej kondycji niż można sądzić?

Nim zakończył się I kwartał br., o Millennium i mBanku mówiło się głównie w kontekście obniżenia ratingów dla tych podmiotów przez agencję Moody’s. Powodem było obciążenie kredytami we franku oraz niekorzystna (dla banków) linia orzecznicza krajowych sądów. Po publikacji raportów kwartalnych okazuje się jednak, że oba banki zakończyły ten okres z zyskiem – mBank wypracował 142,8 mln zł netto, zaś Millennium zarobił 252 mln zł netto. Naprawdę spektakularne są jednak wyniki odsetkowe tych banków: mBank osiągnął wynik na poziomie 2,09 mld zł (czyli 3 proc. więcej niż prognozowali eksperci), w Millennium było to 1,26 mld zł.

Oba banki mają pokaźny portfel hipotek frankowych, co wiąże się z cyklicznym dotwarzaniem rezerw na ryzyko prawne. Odpisy mBanku za I kwartał br. wyniosły 808,5 mln zł, z kolei w Millennium zawiązano na ten cel dodatkowe 863,7 mln zł.

Problemem dla obu tych podmiotów, ze szczególnym wskazaniem na mBank, jest brak zainteresowania frankowiczów programami ugodowymi. Jesienią mBank zaprezentował nową odsłonę swojego programu, w którym zadebiutowało czasowo stałe oprocentowanie na poziomie 4,99 proc. (i ze znacznie wyższą RRSO). Podmiot zapowiadał, że do końca I półrocza 2023 roku chce wyjść z propozycją zawarcia ugody do wszystkich czynnych frankowiczów.

Zamierzenie zostało zrealizowane przed czasem, jednak z marnym rezultatem – mBank zdążył do końca I kwartału br. zaoferować ugodę posiadaczom ponad 99 proc. aktywnych umów we franku, co skutkowało łącznym podpisaniem… 5 050 ugód! Dla porównania już pod koniec zeszłego roku Millennium chwalił się, że podpisał z kredytobiorcami ok. 18 tys. porozumień.

Teraz, gdy stopy procentowe są rekordowo wysokie, banki mają problem: to im bardziej zależy na ugodach niż frankowiczom, którzy wiedzą, że kwestionując umowę w sądzie, mają niemal 99 proc. szans na korzystny wyrok. Jeśli banki nie zmienią szybko swojej taktyki i nie zaczną proponować kredytobiorcom ugód na sprawiedliwych warunkach, uwzględniających aktualną wiedzę prawną klientów i przede wszystkim linię orzeczniczą sądów, będą musiały liczyć się z kolejnymi falami pozwów i rosnącymi kosztami ryzyka prawnego.