Ostatni kwartał 2022 roku zapewnił mBankowi spore zyski, jednak w ujęciu całorocznym bilans prezentuje się zdecydowanie słabiej. Bank zanotował straty i to nie małe. Przyczyną zaistniałej sytuacji jest przede wszystkim rosnąca ilość frankowiczów, którzy co i rusz dostarczają prawomocne wyroki. Dla mBanku jest to największa strata od momentu założenia. Co będzie dalej?

Spis treści:

Zyski w IV kwartale kontra strata w bilansie rocznym

IV kwartał dla mBanku okazał się najlepszym okresem w ciągu całego roku. Bank odnotował zyski, które wyniosły 835 mln zł. Radością nie napawa jednak bilans roczny, który plasuje się ze stratą 2,28 mld. zł. w III kwartale 2022. Dla porównania: strata netto rok wcześniej wyniosła 1,63 mld. zł.

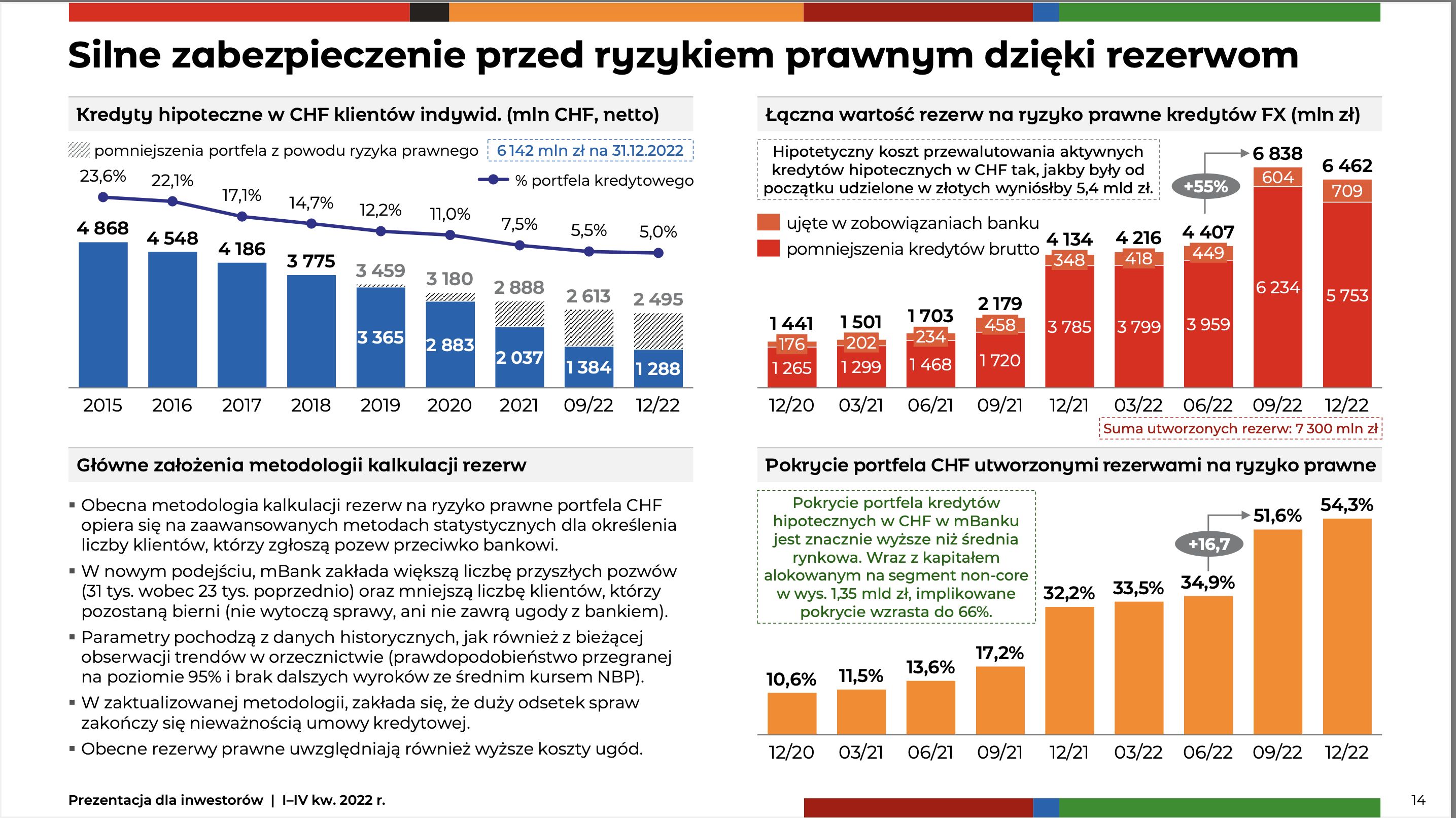

Głównym powodem zaistniałej sytuacji są koszty wynikające z wygranych spraw frankowiczów. Praktycznie każdego dnia zgłaszają się kolejni frankowicze, którzy uzyskali korzystne dla siebie wyroki sądowe. Dla mBanku, jak i innych instytucji finansowych, oznacza to znaczne koszty rezerw tworzonych z myślą o hipotekach frankowych.

Patrząc na cały rok 2022, mBank zanotował stratę na poziomie 703 mln. zł. Jest to kwota mniejsza niż rok wcześniej – wówczas ujemny wynik plasował się na poziomie 1,8 mld. zł. netto. Różnica spora, można również mówić o niewielkim sukcesie wynikającym z mniejszej straty niż rok wcześniej, jednakże roczny bilans optymizmem nie napawa.

Dochody, które odnotował mBank w roku 2022, wynikają przede wszystkim dzięki znacznej podwyżce stóp procentowych, nie zdołały zapewnić dodatniego bilansu.

Wzrost stóp procentowych w roku 2022 wyniósł ogółem 28%, co automatycznie zwiększyło dochody banku o 7,8 mld. zł. o 43% zwiększył się wynik odsetkowy, dając tym samym kwotę 5,9 mld. zł. W ujęciu nominalnym urósł on niemalże o 1,8 mld. zł. brutto. Zwiększeniu uległy także bankowe opłaty i prowizje – tutaj odnotowano wzrost o 13,5%, co ogółem daje 2,12 mld. zł.

Równie duże okazały się jednak bankowe obciążenia, które ostatecznie przechyliły szalę dając ujemny bilans roczny. Głównym czynnikiem obciążającym bankowy budżet okazały się wspomniane wcześniej koszty wynikające z ryzyka prawnego hipotek frankowych, które w roku 2022 wyniosły 3,1 mld. zł. Dla porównania: w roku 2021 była to kwota 2,76 mld. zł., czyli 34 mln. zł. mniej.

Dodatkowym obciążeniem zwiększającym straty okazały się ustawowe wakacje kredytowe, na które mBank musiał przeznaczyć 1,35 mld. zł. brutto. Niemało kosztowały także obowiązkowe składki: 170 mln. zł. na Fundusz Wsparcia Kredytobiorców oraz 430 mln. zł. na System Ochrony Banków Komercyjnych.

Czy rok 20023 będzie lepszy?

Podczas konferencji prasowej członkowie zarządu mBanku zapowiedzieli, że w roku 2023 spodziewają się większych zysków. Ich zdaniem wszystko wskazuje na to, że wynik odsetkowy, jak również marża będą niższe – wynika to przede wszystkim z rosnącej konkurencyjności oraz większych kosztów depozytów w sektorze finansowym.

Pod znakiem zapytania pozostaje wynik prowizyjny. W ostatnich latach potencjał ten wykazywał wartość wzrostową, jednakże sytuacja na rynku finansowym jest różna, co automatycznie przekłada się na faktyczne dane finansowe banku. Istnieje jednak założenie, że wynik w roku 2023 nie będzie gorszy niż w roku poprzednim.

Należy jednak zakładać, że ogólne koszty bankowe będą wyższe niż w roku 2022 – jest to przede wszystkim efekt utrzymującej się, wysokiej inflacji.

Wyniki mBanku w roku 2022 (brutto)

Skorygowany zysk mBanku w roku 2022 wyniósł 4 938 mln. zł. brutto. Wakacje kredytowe spowodowały straty w wysokości 1 334 mln. zł. Dane te zostały ujęte przede wszystkim w wyniku odsetkowym (1 322,4 mln. zł.), choć niewielka część związana z rachunkowością zabezpieczeń została uwzględniona w wyniku handlowym(12 mln. zł.) Fundusz Wsparcia Kredytobiorców obciążył finanse banku kwotą 171 mln. zł., natomiast system ochrony IPS to wydatek 428 mln. zł.

Zysk brutto bez CHF to kwota 3 005 mln. zł. Istotny wpływ na roczny bilans miały także koszty ryzyka prawnego, które w roku 2022 wyniosły 3,112 mln. zł. Ogółem raportowana strata brutto w roku 2022 wyniosła 108 mln. zł.

Ugody z frankowiczami

W okresie jesiennym 2022 roku mBank rozszerzył i uatrakcyjnił program ugód z frankowiczami. Decyzja stanowiła kontynuację podjętych wcześniej działań pilotażowych. Głównym argumentem zachęcającym do skorzystania z bankowej propozycji, jest przewalutowanie kredytu na złote i stałe oprocentowanie, dzięki czemu klienci nie muszą martwić się o wzrost stóp procentowych za to w wielu przypadkach raty ich kredytów wzrosną a ich zmartwieniem będzie nieprzewidywalny WIBOR.

Kurs przewalutowania i wysokość umorzenia długu w złotych to zadania, które należy negocjować z bankiem indywidualnie. Do tej pory z możliwości tej skorzystało prawie 3,3 tys. frankowiczów i wciąż podpisywane są kolejne ugody. W styczniu było 1104 pozytywnych finalizacji.

Ogółem bank posiada 41,5 tys. tego typu umów. Do tej pory z propozycją zawarcia ugody wystąpiono do 36,2 tys. frankowiczów. Przedstawienie oferty wszystkim zobowiązanym zaplanowano do końca II kwartału 2023.

Propozycje ugodowe nie cieszą się zatem sporym zainteresowaniem wśród klientów.

Możliwość zawarcia ugody z bankiem to alternatywa dla wciąż trwających spraw sądowych, w których wiele spraw kończy się stwierdzeniem nieważności umowy kredytowej. Jak podaje mBank, aktualne rezerwy prawne obejmują także zwiększone koszty ugód z kredytobiorcami.

W roku 2022 zanotowano większe pokrycie pokrycie portfela frankowego rezerwami na ryzyko prawne – był to wzrost do 54,3%, czyli 6,5 mld. zł., nie uwzględniając przy tym nakładanego przez KNF bufora na ryzyko prawne hipotek frankowych. W kalkulacjach rezerw na rok 2023 mBank wziął pod uwagę rosnącą ilość pozwów (31 tys. wobec 23 tys. w okresie wcześniejszym) oraz zmniejszającą się ilość biernych klientów, czyli osób, które nie skorzystają z drogi sądowej, ani nie podpiszą ugody z bankiem.

Pod względem indywidualnych spraw sądowych rok 2022 został zamknięty z ilością 17627, z czego 766 spraw pojawiło się w ostatnim, IV kwartale roku. Dla porównania: w III kwartale doszło 1160 spraw.

Wprowadzenie alternatywy w postaci ugody z bankiem na takich warunkach nie pozwala zakładać, że ilość porozumień zawieranych z frankowiczami w poszczególnych kwartałach będzie większa niż ilość nowych pozwów. Do tej pory notowano wzrost wyroków korzystnych dla frankowiczów i negatywnych dla banku: na koniec roku 2020 było to 59,5%, rok 2021 zamknięto z wynikiem 82,7%, a bilans na koniec roku 2022 wyniósł aż 95%.